¿Qué es el impuesto de sociedades? IS, tributación empresas

El impuesto de sociedades es el impuesto que grava a las sociedades y demás entidades residentes en el territorio español. Éstas deben presentar declaración aunque no hayan desarrollado actividades durante el período impositivo o no hayan obtenido rentas sujetas al impuesto.

Consideramos como sociedades en territorio español a todas aquellas que se han constituido siguiendo las leyes españolas, tienen su domicilio social en territorio español y tienen dirección efectiva de actividad en suelo español.

A la hora de abonar el impuesto de sociedades, hay que tener en cuenta ciertos territorios que poseen un marco fiscal diferente. En el caso de la Comunidad Foral de Navarra o el País Vasco, el impuesto de sociedades estará sujeto al régimen del concierto económico establecido por los gobiernos de estas regiones.

Índice

Qué es el IS o Impuesto de sociedades

El Impuesto de Sociedades o IS es el impuesto que grava el rendimiento obtenido por las empresas ubicadas en el territorio nacional, empresas con domicilio fiscal en España.

Hay dos territorios, Navarra y País Vasco con tratamiento especial, ya que se aplica el Convenio Económico y el Concierto Económico propio con cada una de ellas.

Este impuesto afecta a las formas jurídicas con personalidad propia, pero importante, también a otras formas jurídicas que aun no teniendo esta personalidad jurídica propia están obligadas, por ejemplo, las Sociedades Civiles.

El Impuesto de Sociedades y su reglamento definirán lo que las empresas pueden considerar como ingresos y gastos deducibles para el cálculo de la base imponible de este Impuesto de Sociedades.

Qué tipo de empresas pagan el Impuesto sobre Sociedades

Si tienes algún tipo de entidad en España, como las detalladas en este listado, tendrás que pagar el Impuesto sobre Sociedades verás no son solo sociedades mercantiles:

- Sociedades mercantiles: se incluyen sociedades anónimas, sociedades limitadas (incluyendo las sociedades limitadas unipersonales), colectivas, laborales, así como las uniones temporales de empresas (UTE).

- Sociedades civiles: solo se verán afectadas las que tengan objeto mercantil, por lo que quedarían fuera aquellas que tengan objeto agrícola o ganadero, forestal, minero o incluso de carácter profesional.

- Cooperativas.

- Asociaciones y fundaciones. En el caso de las ONG, u otras entidades como por ejemplo los colegios profesionales.

- Sociedades agrarias de transformación.

- Agrupaciones de interés económico (AIE).

- Los fondos de pensiones, inversión, capital-riesgo, regulación del mercado hipotecario, titulización de garantía de inversiones y de activos bancarios.

- Las comunidades de titulares de montes vecinales.

Base Imponible para el IS o Impuesto de Sociedades

El resultado de la empresa es la diferencia entre los ingresos y los gastos devengados del ejercicio. Para calcular la base imponible se utilizará la estimación directa.

Para que un gasto sea deducible y lo podamos incluir dentro de la ecuación, en la mayoría de casos es necesario que éste se encuentre contabilizado. Aunque la ley sí marca algunas excepciones. Además, hay otra serie de requisitos que se basan en que esos gastos atiendan a un derecho económico real y que sea necesario para llevar a cabo nuestra actividad y así generar beneficios.

¿Qué requisitos deben cumplir los gastos deducibles?

Para que los gastos sean deducibles y los podamos restar de la base imponible, deben cumplir cuatro requisitos:

- En primer lugar encontramos la contabilización. En otras palabras, los gastos deben estar contabilizados en nuestra cuenta de pérdidas y ganancias o, en todo caso, en una cuenta de reservas.

- Por otro lado está la justificación. Es necesario justificar el gasto, fundamentalmente con la presentación de la factura que acredita que realmente ese gasto se ha producido.

- En tercera posición se sitúa la imputación. Como normal general, se debe imputar el gasto en el período en el que realmente se ha devengado el mismo.

- Finalmente, debe existir una correlación con los ingresos. Es imprescindible que los gastos se realicen para generar ingresos y éstos tengan relación con la actividad de la compañía.

Gastos fiscalmente no deducibles

También existen una serie de gastos no deducibles que no se podrán contabilizar como tales a la hora de abonar el impuesto de sociedades. Éstos gastos son los siguientes:

- La retribución de los fondos propios de la sociedad.

- Los gastos derivados del impuesto de sociedades.

- Las multas y las sanciones.

- Pérdidas en el juego.

- Donativos y liberalidades.

- Los gastos de acciones contrarias al ordenamiento jurídico.

- Gastos por servicios prestados desde paraísos fiscales.

- Gastos financieros derivados de deudas con empresas del grupo.

- Los gastos desproporcionados derivados de la extinción de relaciones laborales.

- Amortizaciones y provisiones que excedan de los límites legalmente marcados.

- Provisiones y fondos internos para la cobertura de contingencias.

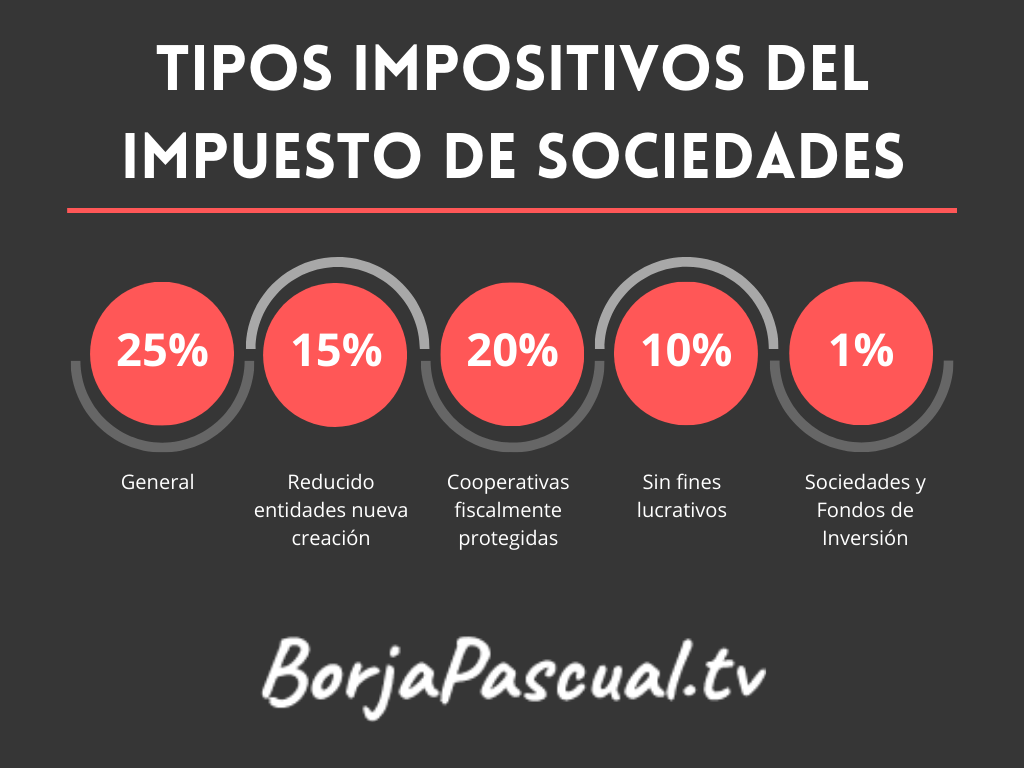

Tipo del Impuesto de sociedades

El IS aplica sobre la base imponible calculada dependiendo del tipo de entidad, podemos decir que existen diferentes tipos impositivos del Impuesto de Sociedades.

Tipos Impositivos del IS

- General: 25%

- Reducido entidades nueva creación: 15%

- Cooperativas fiscalmente protegidas: 20%

- Sin fines lucrativos: 10%

- Sociedades y Fondos de Inversión: 1%

¿Cómo se calcula el impuesto de sociedades?

Para calcular el impuesto de sociedades que nos corresponde pagar después de nuestra actividad deberemos conocer, en primer lugar, el tipo de gravamen que corresponda. Cabe destacar que el tipo de gravamen general es del 25%, el porcentaje por el que tendremos que multiplicar la base imponible. El resultado nos dará la cuota integra del impuesto.

El impuesto de sociedades deberá presentarse 25 días después de que se cumplan seis meses desde la finalización del ejercicio en el que se ha devengado el impuesto. Si nuestros ejercicios se adaptan en función del período natural del calendario, por ejemplo, deberemos presentar el impuesto de sociedades de un ejercicio finalizado el 31 de diciembre, entre el día 1 – 25 de julio. En caso de querer domicilarlo, entre el día 1 – 20 de julio.

NOTA: Si somos una empresa de nueva creación y en el primer ejercicio obtenemos beneficios, solo tendremos que aplicar el 15% de tipo de gravamen del impuesto de sociedades.

Modelos del Impuesto de Sociedades, IS

Existen dos modelos para la liquidación del Impuesto de sociedades, el modelo anual el 200, y el modelo 202 para realizar los pagos a cuenta.

Modelo 200

Se utiliza para la declaración anual entre el 1 y el 25 de julio del año siguiente al ejercicio a presentar.

Se debe presentar aunque no se haya tenido actividad en el ejercicio a declarar.

Modelo 202

Pago fraccionado del IS, y es que desde el cambio normativo las sociedades obligadas al Impuesto de sociedades deben liquidar ingresos a cuenta del Impuesto de Sociedades en función de los beneficios obtenidos en el ejercicio anterior.

Se presenta entre el 1 y el 20 de abril, octubre y diciembre y se “adelanta” un 18% sobre la cuota integra del ultimo ejercicio.

Si el ejercicio anterior la cuota de IS fue 0, no tendremos obligación de presentación de este modelo.

Modelo 220

Lo deben presentar los grupos de entidades o grupos de sociedades cooperativas.

Vídeo

El impuesto de sociedades, por tanto, es un impuesto imprescindible de presentar por parte de sociedades limitadas, sociedades anónimas y todas las formas jurídicas obligadas a ello.

Si sigues con dudas acerca de qué es este impuesto y cómo se calcula, también hemos preparado un vídeo en donde explicamos más acerca del tema. ¡No te lo puedes perder!