Cómo rellenar el modelo 036/037 – El alta de autónomos en la Agencia Tributaria

El alta como autónomo empieza en la Agencia Tributaria rellenando el modelo 036 o en su caso el 037 (versión simplificada del anterior).

Te explicamos a continuación cómo rellenarlo y las formas que hay para presentarlo. Todo explicado de una manera fácil para que cualquiera pueda hacerlo, aunque es importante tener algunos conocimientos previos y estar bien asesorado.

Índice

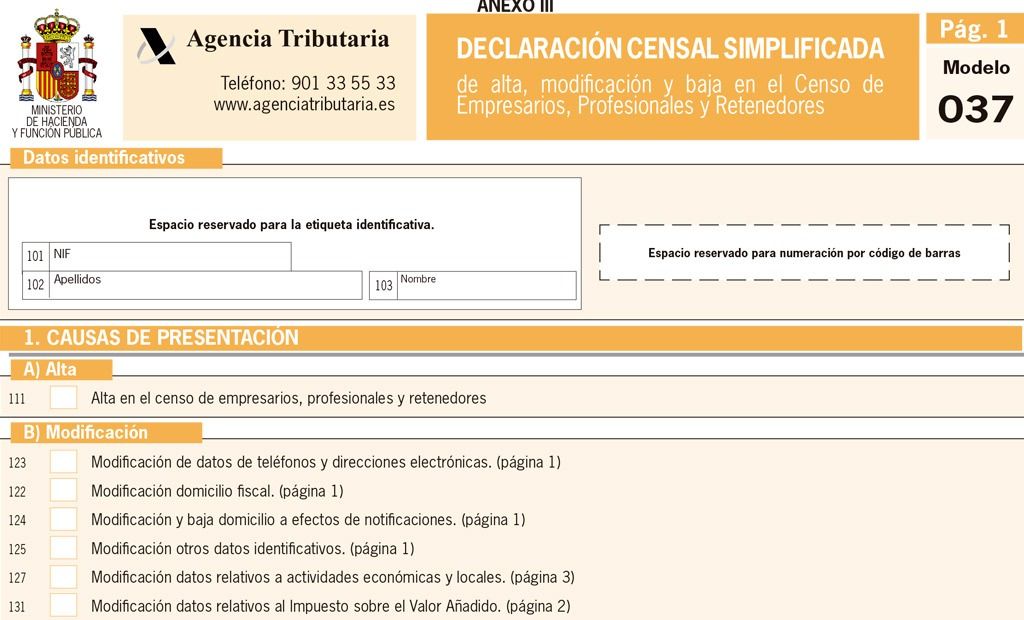

¿QUÉ ES EL MODELO 037 Y CÓMO SE PRESENTA?

Es el modelo de declaración censal simplificada con el que nos daremos de alta como autónomos en el Censo de Empresarios, Profesionales y Retenedores (el alta en Hacienda de nuestra actividad).

También sirve para comunicar cualquier cambio en nuestros datos o darnos de baja en el censo.

El modelo 037 se puede presentar tanto impreso en papel en las Delegaciones y Administraciones de la Agencia Tributaria como telemáticamente.

Es necesario advertir de nuevo que el modelo 037 es la versión simplificada del 036.

Vamos a ver sus diferentes apartados al rellenarlo y así darnos de alta en la actividad como autónomo.

DATOS IDENTIFICATIVOS (página 1)

Causas de presentación

Es aquí es donde tenemos que indicar el motivo de presentación del modelo 037: en nuestro caso, el alta (casilla 111).

Pero también cualquier modificación que tengamos que notificar a la Agencia Tributaria que suponga un cambio en nuestra actividad (datos fiscales, dirección…) o la baja en el censo, exponiendo la causa y la fecha en la que queramos hacerla realmente efectiva.

![]()

Identificación

En este apartado informamos de nuestros datos personales: NIF, apellidos y nombre, domicilio fiscal en España (tipo de vía, nombre, número, código postal).

Si tuviéramos un domicilio a efecto notificaciones diferente al anterior lo deberemos reflejar también en este apartado.

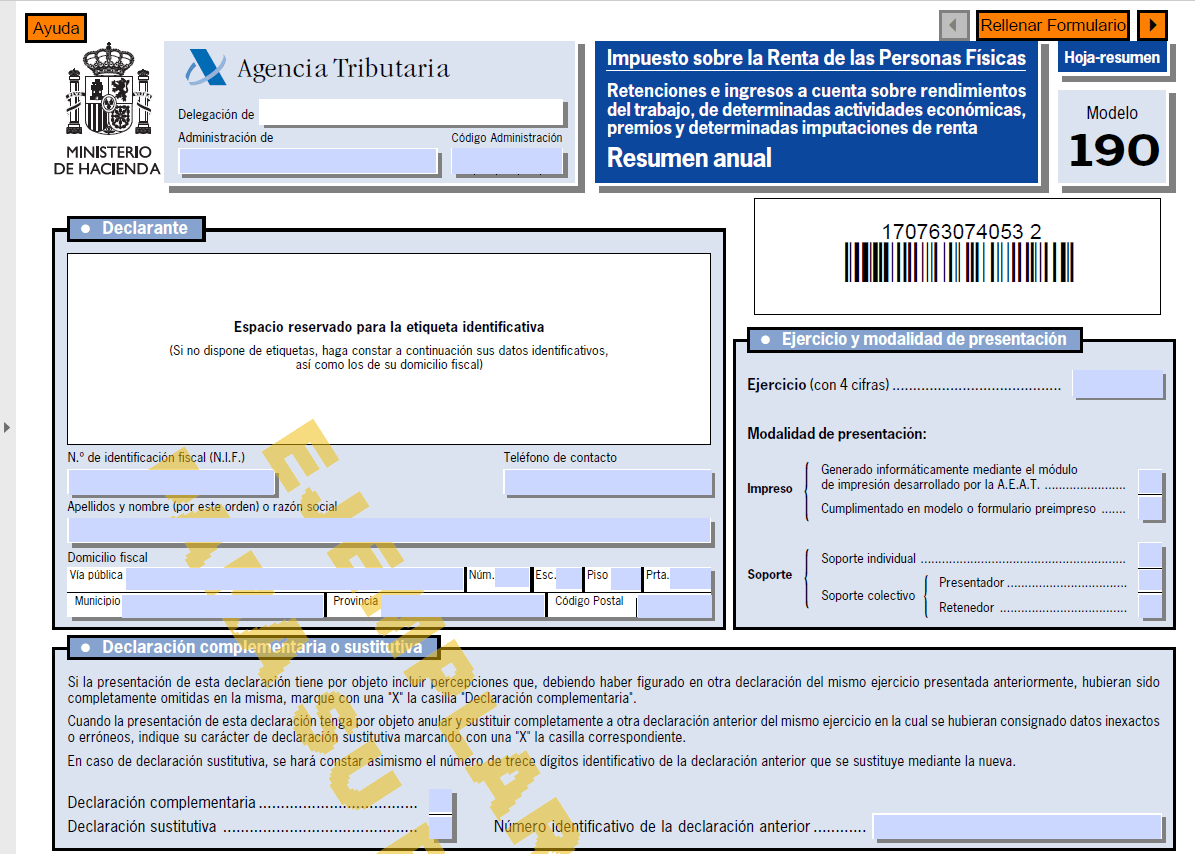

IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS (página 2)

La parte más interesante de este modelo, aquí tenemos que informar a la Agencia Tributaria si tenemos o no obligación de realizar pagos fraccionados a cuenta del IRPF.

![]()

Se debe escoger el impuesto por el que vamos a tributar.

Obligaciones

Obligación de realizar pagos fraccionados a cuenta del IRPF derivados del desarrollo de actividades económicas propias

Un autónomo cada tres meses tiene que retener un tanto por ciento de su actividad e ingresarlo en la Agencia Tributaria. Si ése es nuestro caso debemos marcar el alta en la casilla 600 y la fecha en la que nos damos de alta en la casilla 602.

Si somos un autónomo profesional que retiene en cada factura y más del 70% de nuestras facturas son con retención no tenemos que marcar esta casilla, ya que no vamos a tener la obligación de hacerlo.

Si nuestro negocio como autónomos es empresarial sí debemos marcar el alta y la fecha en estas casillas.

Obligación de realizar pagos fraccionados a cuenta del IRPF derivados de su condición de miembro de una entidad en régimen de atribución de rentas

Esta obligación es para los que estéis en comunidades de bienes o sociedades civiles que tengan que realizar retención por IRPF, que no es el caso de la mayoría de los autónomos.

Método de estimación en el IRPF

Es hora de elegir el método de estimación para el IRPF.

- Estimación objetiva (los conocidos módulos)

- Estimación directa (normal o simplificada)

La mayoría de los autónomos vais a estar en la estimación directa simplificada, por lo que marcaríamos en la casilla 609 la inclusión en este en este método de estimación así como la fecha en la que nos damos de alta (casilla 650).

Si no fuera así y tributaramos por módulos, marcaríamos estimación objetiva (casilla 604) y la fecha (casilla 616).

Podría darse el caso de estar en en estimación directa normal, pero para ello se tiene que estar facturando más de seiscientos mil euros.

Te dejamos un vídeo explicativo al respecto.

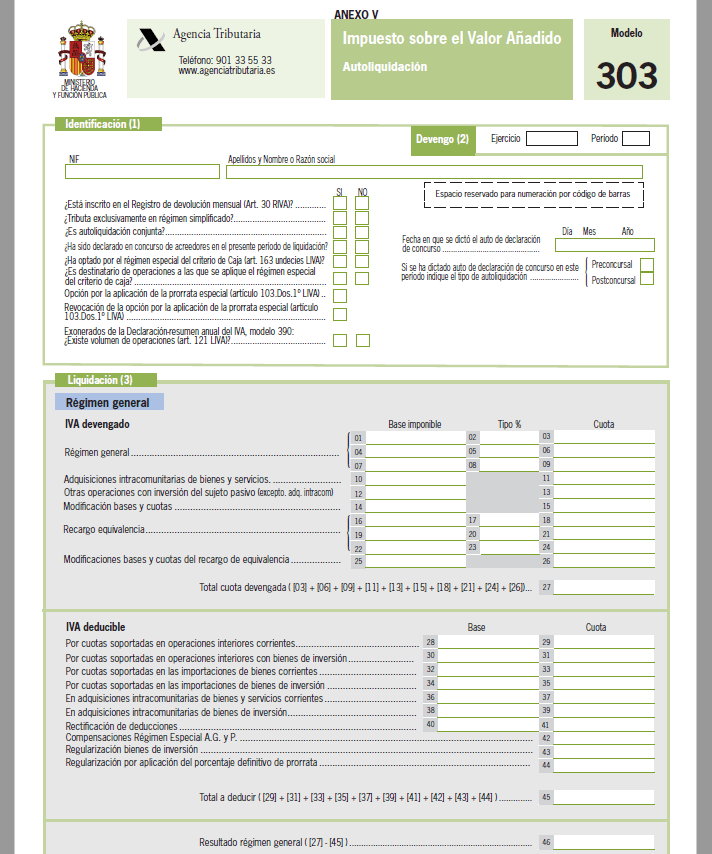

IMPUESTO SOBRE EL VALOR AÑADIDO (página 2)

Este apartado se informa del IVA, es decir, los regímenes aplicables a cada una de las actividades económicas que desarrollemos sujetas a IVA.

Si nuestra actividad estuviera completamente exenta de IVA marcaríamos aquí el “sí” de la casilla 501.

Como no es el caso, no vamos a marcar nada aquí.

Inicio de actividad

Aquí debemos marcar la casilla 502 en la que informamos de que realizamos una actividad en tiempo real, compra y venta de productos y servicios, así como la casilla 503 con la fecha de inicio de la actividad.

Regímenes aplicables

Aquí informamos de los regímenes aplicables a las actividades económicas que desarrollemos sujetas a IVA.

En el caso de tener alguna peculiaridad como por ejemplo estar en el régimen de especial de recargo de equivalencia, agricultura, ganadería y pesca, algún régimen especial simplificado o especial del criterio de caja, marcaríamos las casillas correspondientes.

Para la mayoría de los autónomos esto no aplica por lo que simplemente nos vamos a dar de alta en el régimen general (casilla 510), rellenando el IAE o código que nos corresponda a nuestra actividad (casilla 511) así como la fecha de alta (casilla 512).

Deducciones

En la gran mayoría de los casos aquí no tendremos que rellenar nada

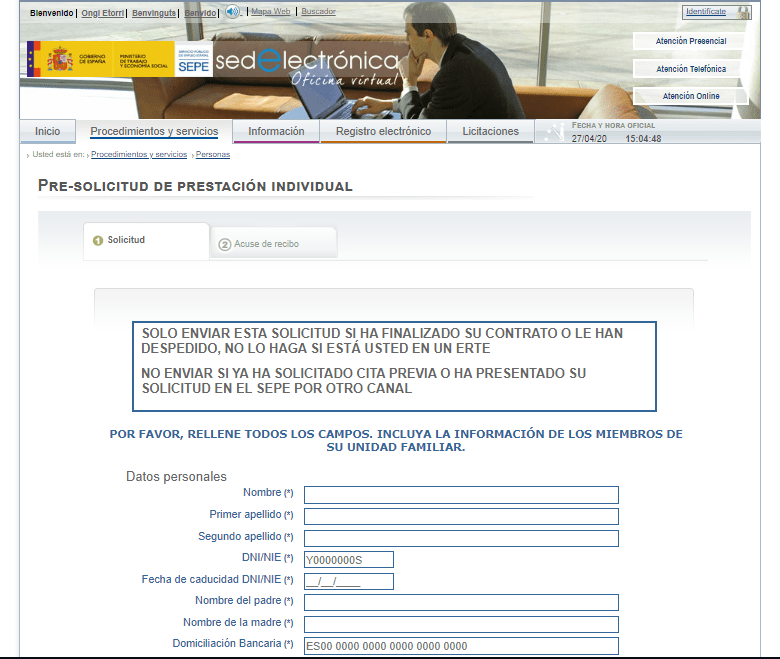

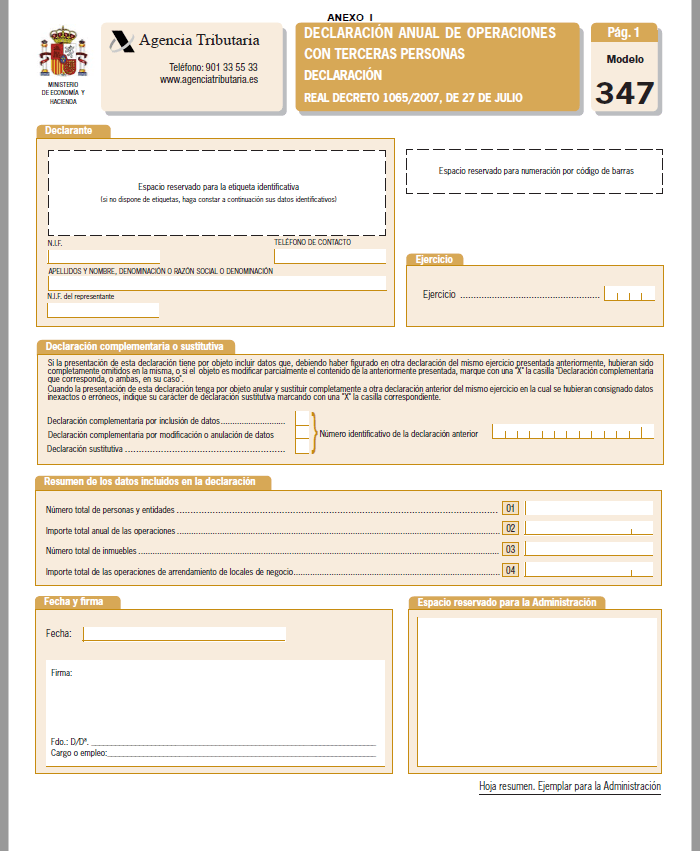

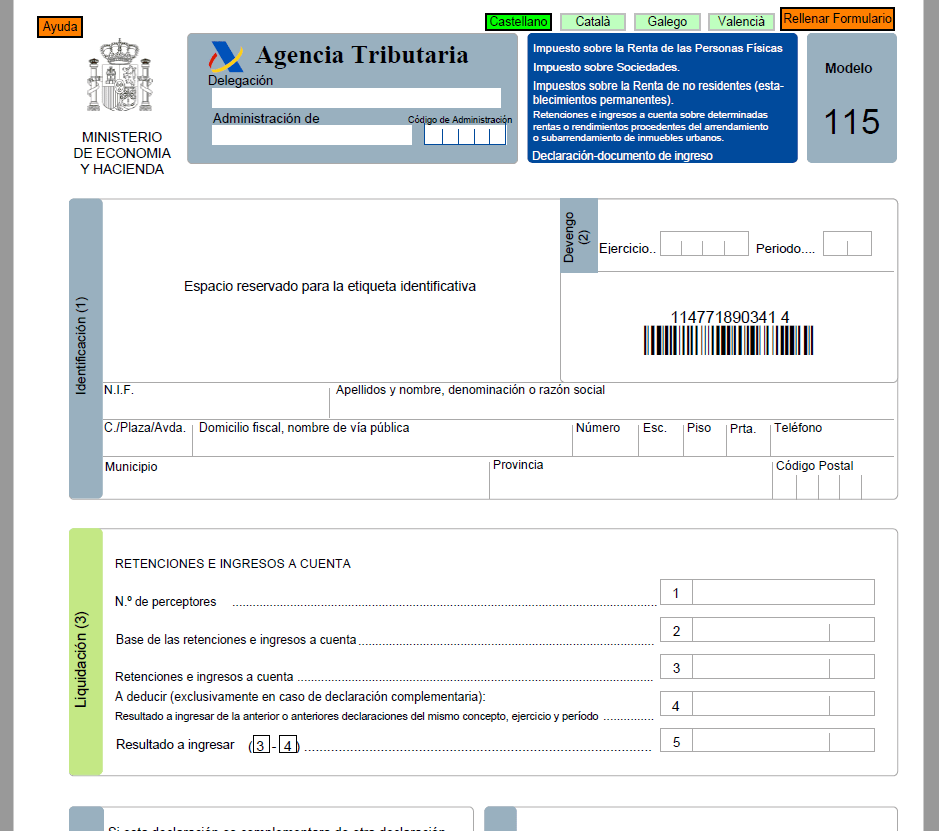

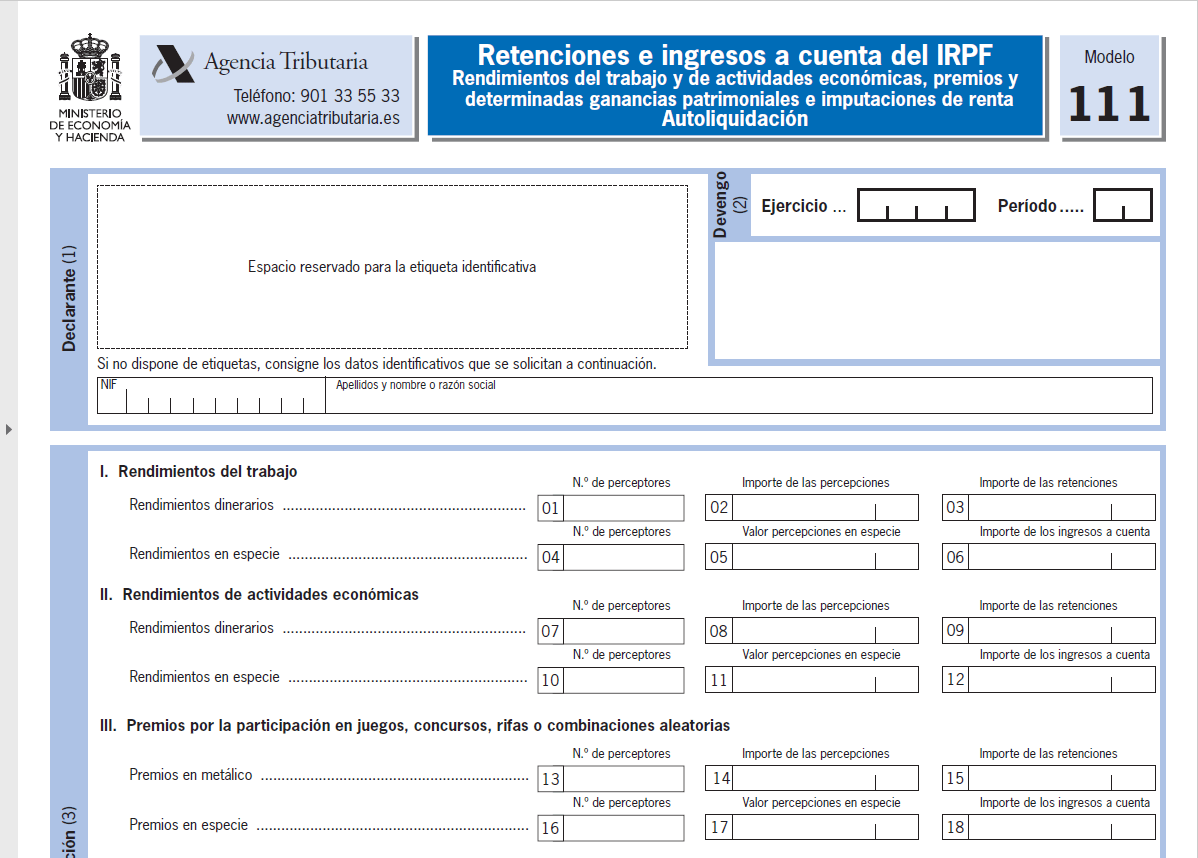

RETENCIONES E INGRESOS A CUENTA (página 3)

Este apartado lo rellenaremos cuando vayamos a contratar a trabajadores o profesionales y empresas.

![]()

Si vamos a tener trabajadores tenemos que marcar el alta en las casillas 700 y 720 y darnos de alta en el Modelo 111 por trabajadores.

Muy posiblemente no vayamos a tener trabajadores pero sí contratemos a profesionales que nos van a facturar con retención (un notario, un abogado). En este caso marcaremos las casillas 701 y 721 y a partir de ese momento tenemos la obligación de presentar el 111 de manera trimestral.

Si vamos a arrendar un local, una nave o una oficina vamos a tener que retener en el alquiler por lo que rellenaremos las casillas 702 y 722 y a partir de ese momento cada trimestre debemos presentar el modelo 115.

DECLARACIÓN DE ACTIVIDADES ECONÓMICAS Y LOCALES (página 3)

Actividad

En este apartado vamos a comunicar nuestra actividad.

Para ello necesitaremos nuestro IAE, cuál va a ser nuestra actividad y qué tipo de actividad. Te informamos de que si tienes más de una actividad, debes cumplimentar una hoja para cada una de ellas.

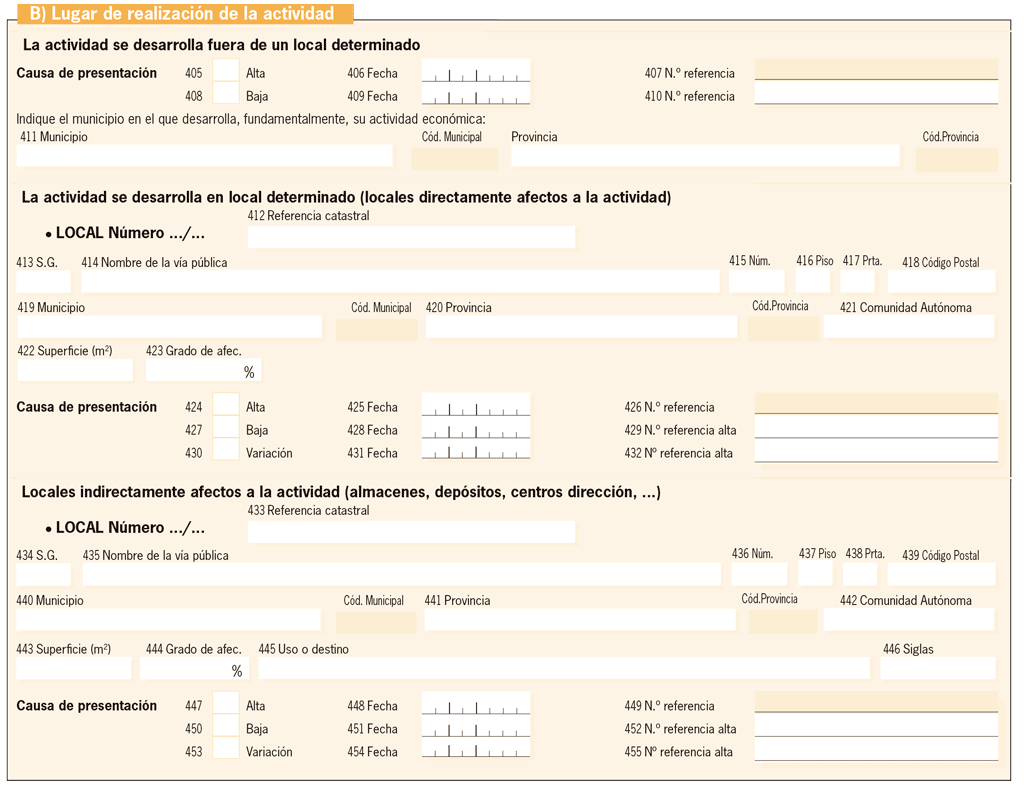

Lugar de realización de la actividad

A continuación viene un punto muy importante para los autónomos: el lugar de realización de la actividad.

Y es que si vamos a realizar la actividad en nuestra propia casa o en un local que tenemos alquilado y vamos a destinar parte de ese “espacio” a nuestra actividad económica, hay gastos que nos podemos deducir. Esos gastos van a depender del tanto por ciento afecto a la actividad.

Por ejemplo, si nuestra casa por tiene 100 m2 y vamos a usar una habitación de 30 m2 como despacho, deberemos comunicar que el 30% de este lugar lo vamos a destinar a nuestra actividad.

Así rellenaríamos las casillas correspondientes: dirección, superficie y grado de afectación así como el alta y la fecha de afección a la actividad.

En este caso y en función de ese porcentaje de afectación después nos podremos deducir ciertos gastos de suministros, el agua, la luz, etc.

Si tuviéramos un local secundario lo podremos marcar aquí también.

RELACIÓN DE SUCESORES

Este apartado no aplica en el alta como autónomo.

CONCLUSIÓN

No ha sido tan complicado ¿verdad?

Lo que sí que es cierto es que hay que tener muy claros ciertos conceptos como por ejemplo el tipo de impuestos, cómo vamos a liquidar esos impuestos, qué tipos de autónomos hay (los autónomos profesionales que tienen la obligación de retener en las facturas con lo que no liquidan IRPF cada trimestre, los profesionales que sí tienen que liquidarlo o autónomos dentro de una comunidad de bienes o de una sociedad civil que tenga retención del IRPF que también tienen liquidación trimestral).

Esto ha sido el alta como autónomo en la Agencia Tributaria con el modelo 037, pero recuerda que tienes que notificar cualquier cambio sobre tus datos a Hacienda y mantener siempre tus obligaciones fiscales al corriente.

Hola,

yo voy a trabajar como autónoma prestando servicios desde España a un único cliente en Reino Unido.

Entiendo que podría rellenar el Modelo 037 en lugar del 036, no?

Muchas gracias

Buenas,

Si el lugar de realización de la actividad es una finca rústica (actividad agraria), ¿hay que identificarla como local directamente afecto a la actividad? («La actividad se desarrolla en local determinado»)

¿O por el contrario se considera que la actividad se desarrolla fuera de un local determinado?

Gracias.

Buenas tardes! muchas gracias por la información del post y el vídeo, súper útil! Tengo un par de dudas: en el caso de darme de alta para una labor puntual de asesoría/mentoría donde solo se emitirá una factura que incluirá una retención (del 7% al ser dentro de los 3 primeros años), ¿es necesario rellenar en el bloque 3 del IRPF la casilla 609 o ese bloque entero puede quedar en blanco? Por otro lado, en este caso la actividad será en remoto desde casa pero no tengo intención de aplicar ninguna deducción por gastos de la casa, ¿puedo entonces poner simplemente que la actividad se desarrolla fuera de un local determinado y ya está? ¡Mil gracias por la info!

Buenas tardes! muchas gracias por la información del post, súper útil! Tengo un par de dudas: en el caso de darme de alta para una labor puntual de asesoría/mentoría donde solo emitiré una factura que incluirá una retención (del 7% al ser dentro de los 3 primeros años), ¿es necesario rellenar en el bloque 3 del IRPF la casilla 609 o ese bloque entero puede quedar en blanco? Igualmente, en el bloque 4, sección B, al emitir solo una factura y no adquirir ningún bien o servicio,¿ es necesario rellenar la casilla 502/503 o con rellenar la 510/511/512 es suficiente? Por último, en este caso la actividad será en remoto desde casa pero no tengo intención de aplicar ninguna deducción por gastos de la casa, ¿puedo entonces poner simplemente que la actividad se desarrolla fuera de un local determinado y ya está? ¡Mil gracias por la info!

Hola. Durante un único día, en junio próximo, haré una actividad (guía en una ruta urbana para personas mayores durante dos horas) por la que una empresa -que es una cooperativa- me pedirá factura. Cobraré 150 euros. Me dicen que no incluya IRPF en la factura (solamente IVA, 21%).

Soy desempleado desde septiembre de 2021 (sin cobrar paro). No fui ni soy autónomo. Pero, lógicamente, para facturar debo darme de alta en Hacienda con el modelo 037 y darme de baja, también con el 037, una vez haya realizado (y facturado) esa actividad. Y luego, claro está, pagar el IVA, que en este caso me tocaría a comienzos de julio por tratarse del segundo trimestre del año, a través del modelo 303.

Mis preguntas son:

1ª) ¿En la factura debo poner solamente el IVA?

2ª) En el modelo 037, al hacer el alta, debo dejar en blanco el apartado 3 de la página 2 (que alude al IRPF)?

3ª) Además del modelo 037 (para el alta y para la baja en Hacienda) y el modelo 303 (para pagar el IVA en julio) debo cumplimentar algún modelo más?

Les agradezco mucho de antemano su respuesta.

Saludos.

Me ha ayudado mucho tu página para completar mi alta de autónomo. ¡Buen trabajo! 🙂